Não é novidade que desde meados de 2019, com a edição da Medida Provisória do Contribuinte Legal (MP 899/2019, posteriormente convertida na Lei nº 13.988/2020), a Procuradoria-Geral da Fazenda Nacional promove modalidades de negociações das dívidas ativas dos contribuintes, as denominadas “transações”, que busca a conciliação na cobrança de crédito tributário.

Nessa toada, o ato mais recente publicado pela Procuradoria-Geral da Fazenda Nacional é a Portaria nº 14.402, de 16 de junho de 2020, que trouxe a figura da “transação excepcional”, direcionada para a situação calamitosa do coronavírus, onde disciplina a transação dos débitos em que há controvérsia jurídica tributária, e aqui, lê-se: existência de contencioso (administrativo ou judicial) tributário em curso.

O diferencial para definir as modalidades de descontos das transações já regulamentadas pelo Fisco Federal consiste na diferenciação do “contencioso tributário de relevante e disseminada controvérsia jurídica” do “contencioso tributário de pequeno valor”.

No denominado “contencioso tributário de relevante e disseminada controvérsia jurídica” são tratadas as situações em que a tese tributária envolvida não está consolidada nos Tribunais Pátrios (decisões divergentes) e que o impacto econômico é significativo para ambas as partes. Por sua vez, o “contencioso tributário de pequeno valor”, abrange, dentre outros critérios definidos nas normas, as hipóteses em que o valor não supere o valor de 60 (sessenta) salários mínimos.

Entretanto, e aqui cabe um ponto de atenção, apesar do caráter discricionário da transação tributária, a transigibilidade do crédito tributário, por implicar em “renúncia fiscal”, deve estar atrelada às imposições da Lei de Responsabilidade Fiscal (Lei Complementar nº 101/2000), de modo a impedir tratamento diferenciado a contribuintes na mesma situação fiscal.

Significa dizer que, aos contribuintes que desejam aderir às transações do Fisco, os critérios editados pelo Poder Público devem ser avaliados conforme os mandamentos legais da Lei de Responsabilidade Fiscal, sob pena de auferir vantagem indevida ao particular e invalidar o negócio jurídico firmado.

Veja que na transação tributária o fato extintivo do crédito tributário será o pagamento. No entanto, importante conhecer que este não é o único meio válido e eficaz de acerto da dívida tributária. Há outros métodos alternativos de solução de controvérsias.

Dentre os meios alternativos oferecidos pela União, aos 15 de junho de 2020, o Ministério da Economia editou a Portaria nº 245, que prorroga o prazo para o recolhimento de tributos federais (INSS/PIS e COFINS) de competência de maio/2020 para vencimento em novembro/2020.

Contudo, em que pese os esforços da União para oferecer fôlego aos empresários, o diferimento normatizado ainda parece raso, pois, além de não tratar das contribuições descontadas dos trabalhadores e destinadas a Terceiros (a exemplo, sistema S), no futuro, o contribuinte se verá obrigado a recolher duas competência em um mesmo período.

Tanto por isso que é válido analisar outros métodos de extinção do passivo tributário (passado e futuro). Como exemplo, tem-se a compensação de precatório. Nessa situação, a compensação acaba sendo mais vantajosa, seja a empresa beneficiário original do precatório ou não, pois, caso beneficiária original, não precisará aguardar anos na fila do pagamento, ou, caso o precatório seja adquirido de terceiros, a compra do precatório será com deságio e, consequentemente, o valor quitado pela dívida tributária será menor. Tal modalidade poderá ser alcançada por meio de planejamento tributário.

Sob o outro viés, ainda tratando da compensação em matéria tributária, à mercê da legislação e jurisprudência pertinentes, o contribuinte poderá apurar e levantar valores que foram pagos a maior ou indevidamente, nos últimos cinco anos, a título de pagamento de tributos (previdenciários e/ou tributários) e compensá-los com seus débitos. Para tanto, indica-se que a empresa audite e analise o risco e o grau de segurança de cada linha de compensação, à luz da legalidade tributária.

Há ainda outros meios da extinção do passivo tributário, tais como a dação em pagamento, adesão a parcelamentos tributários, compensação com títulos públicos e, inclusive, eventual plano de penhora de faturamento (especificamente para os casos em que já existe o ajuizamento da Execução Fiscal).

O que se pretende dizer, a despeito de possíveis críticas às transações e diferimentos regulados pela União até o momento, o contribuinte detém meios alternativos para solucionar conflitos tributários, cujos débitos poderão ou não estarem inscritos em dívida ativa.

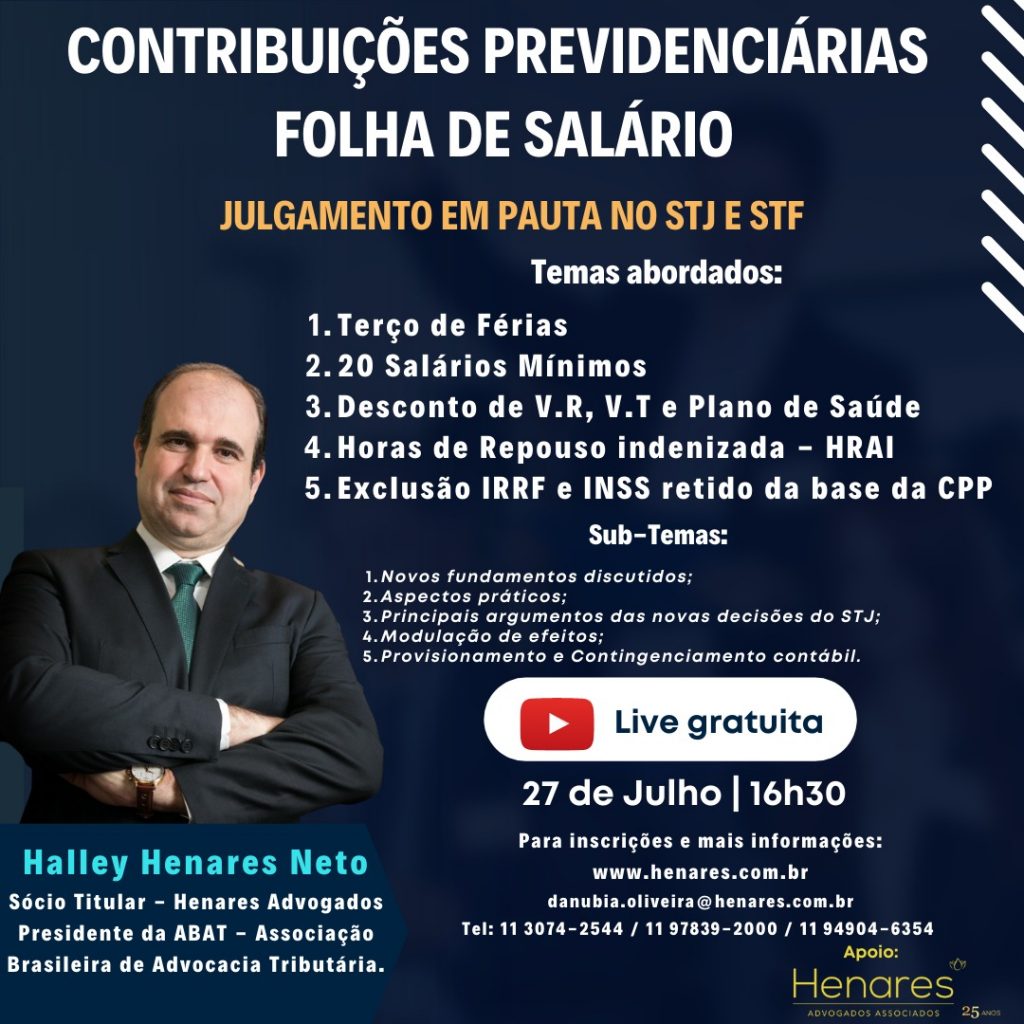

HALLEY HENARES NETO – Advogado em São Paulo; graduado pela PUC/SP. Extensão universitária em Direito Tributário pelo CEEU e em fusões e aquisições pela FGV. Membro do Conselho Superior de Direito da Fecomércio. Presidente da Associação Brasileira de Advocacia Tributária – ABAT.

THAÍS DE BRANCO VALÉRIO – Coordenadora do Consultivo Tributário na Henares Advogados Associados, formada em Direito pelo Centro Universitário das Faculdades Metropolitanas Unidas. Especialista em Direito Tributário pelo Instituto Brasileiro de Estudos Tributários. Extensão em Tributação do Agronegócio pela Fundação Getúlio Vargas – FGV. Possui mais de 7 anos de experiência em direito tributário.

Artigo publicado no site da Cebrasse, confira a integra no link: