A robusta fundamentação legal para a compensação de tributos foi, até agora, posta de lado no esforço para apoiar as empresas a superarem os efeitos econômicos do estado de emergência sanitária da pandemia do coronavírus. A transação tributária e a flexibilização de regras para pagamento de impostos são insuficientes para socorrer os negócios. Muito dos recursos financeiros – públicos e privados – sinalizados como linhas de empréstimo para minimizar o momento seriam poupados se a compensação fosse aplicada aos casos tributários ordinários já judicializados e em andamento há muitos anos, grande parte já com causa ganha pelo contribuinte pagador de impostos e postergada, via recursos, pelos agentes públicos.

A compensação tributária como forma de extinção do crédito tributário compreende hoje três ambientes: o de transação tributária; de situações judiciais ou administrativas ordinárias, atualmente em curso, evidenciando que as regras atuais já garantem um direito célere às compensações cujos objetos (relações jurídicas tributárias) já tenham sido analisados em sede de decisões vinculantes pelos Tribunais Superiores; o de um contexto, de fato e de direito, flexionado por causa de calamidade pública, a tornar ainda mais notório o direito a uma prestação jurisdicional célere e assertiva nesses mesmos casos cuja matéria já tenha sido analisada pelas referidas decisões vinculantes desses Tribunais Superiores.

Nesta última hipótese é ainda mais evidente o dever do Estado adotar medidas aptas a enfrentar o problema agudo que enseja a situação de calamidade pública, devendo (dever-poder), no quadrante tributário, lançar mãos de regras de diferimento de pagamentos de tributos, suspensão de exigibilidade e até extinção de créditos tributários, como os casos da remissão, da transação e da compensação.

No atual contexto, não é razoável buscar em ações do Estado Administrativo (Governo Federal) soluções para o problema de calamidade pública e seu reflexo na economia. O importante é observar a atuação do Estado Jurisdicional, que pode ofertar parte da solução do problema. Em arrimo com os ditames da Lei e da Constituição, as decisões das cortes possibilitam que medidas de extinção do crédito tributário como a compensação de tributos, tão importantes neste momento de precariedade financeira dos Contribuintes em geral, ocorram com a celeridade e segurança jurídica.

Essa questão passa, necessariamente então, pelo elo e imbricação entre pandemia e direito à compensação (extinção) imediata de relações tributarias ativas e passivas entre Fisco e Contribuinte, que ajudam a preservar o fluxo de caixa e o emprego das empresas e empregados.

Isso é ainda mais evidente se observarmos que, em uma situação normal, a presença dos elementos de identidade de objetos entre a decisão do Tribunal Superior e a decisão do Contribuinte em seu processo judicial já seria suficiente para que, a uma, restasse deflagrado o efeito vinculante da primeira sobre a segunda e, a duas, se resguardasse o direito do Contribuinte litigante a prestação jurisdicional célere, sem necessidade de aguardar anos a fio por um trânsito em julgado cujo resultado já é sabido de antemão.

O fato é que existe o direito do Contribuinte de proceder à compensação tributária sempre e no momento a partir do qual houver o trânsito em julgado da matéria decidenda no bojo de decisões repetitivas e de repercussão geral.

Ora, se assim é em tempos de ordinária aplicação das regras jurídicas ora apontadas, quanto mais então o será em uma situação atípica, na qual a ruptura do estado de normalidade requer a transição para um estado de preservação de direitos pujantes do Contribuinte, a fim de impedir que se soçobre o emprego, a renda e a segurança social, conforme tem sido amplamente divulgado pela mídia mundial, pelos economistas mais respeitados e pelos organismos internacionais de controle do comércio e do mercado. Neste caso, além de o direito a celeridade decorrer das regras acima referenciadas, ele passa a decorrer também da Constituição Federal quanto à proporcionalidade e preponderância entre direito à vida, ao valor social do trabalho e ao pleno emprego em relação ao poder tributário do Estado.

Pois bem. A pandemia apõe a essa situação uma nova causa, fática e jurídica (a que podemos denominar, também, de secundária ou remota), qual seja, a decretação de estado de calamidade pública que a torna situação excepcional, a requerer medidas urgentes do Estado. Tais medidas devem decorrer, a seu turno, do Estado como um todo, no âmbito das Funções Administrativas e Jurisdicionais.

Nesse preocupante momento de pandemia pela qual todos passamos, em que já se presencia a flexibilização de direitos importantes no ambiente jurídico e no qual até o pagamento de tributo tem sido colocado relativamente em segundo plano pelo Estado Administrativo (prorrogações de prazos pagamento, parcelamentos especiais, transações, dentre outras medidas), mesmo com a sua importância para a manutenção da arrecadação e o equilíbrio fiscal do Estado, não tem sentido que a compensação, que é outra importante forma de extinção do crédito tributário, seja mantida como baluarte de um dogma tributário que se tornou intocável.

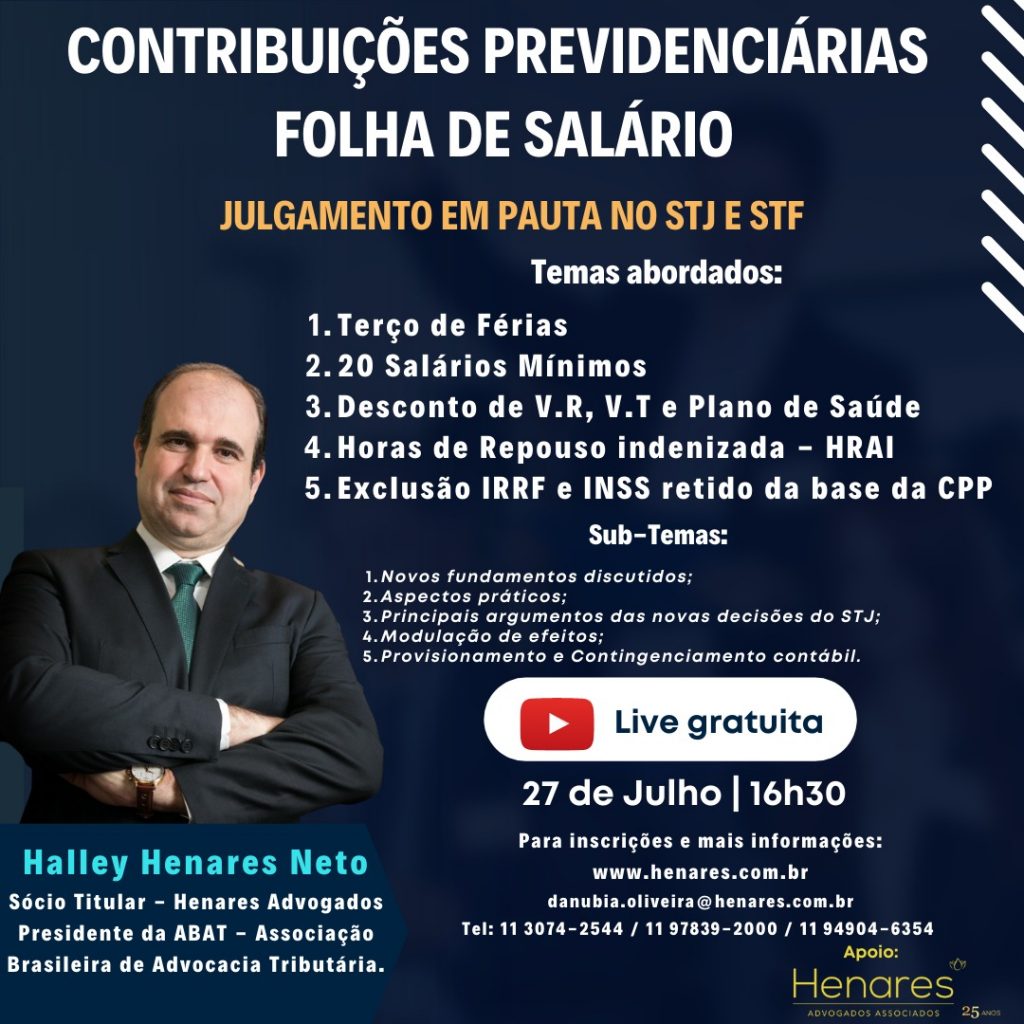

*Halley Henares, presidente da Associação Brasileira de Advocacia Tributária (Abat).

Veja a integra do artigo publicado no site do Estadão através do link abaixo:

https://politica-estadao-com-br.cdn.ampproject.org/c/s/politica.estadao.com.br/blogs/fausto-macedo/ausencia-da-compensacao-de-tributos-no-ambiente-tributario-de-calamidade-publica/?amp